今年年初,商务部关于《中国禁止出口限制出口技术目录》修订的公开征求意见阶段正式截止。如无意外,激光雷达系统将被列入限制或禁止出口的名单中。我们希望在此分享艾睿铂对此项禁令的解读,以期为车企和供应商的未来决策与发展提供启迪。诚然,随着市场向更高级别的智能化转变,激光雷达技术已成为先进驾驶辅助系统(ADAS)和自动驾驶解决方案的关键组成部分。中国激光雷达公司在全球市场上占据着关键地位——它的快速发展可归因于多种因素,包括中国消费者对新技术的高度接受度,中国激光雷达企业与本土车企的良好配合,以及规模效应在成本上为中国激光雷达企业提供了优势。随着技术出口禁令的实施,海外投资和扩张可能会在中长期受到影响。然而,在短期内,销售预计不会受到影响。

激光雷达是主流自动驾驶方案中的核心部件

在燃油车向智能电动汽车转型的大背景下,以中国消费者对智能电动汽车的需求为牵引,中国汽车市场正在经历一场深度及广度都远超预期的变革。我们认为国内汽车市场发展的上半场——即电气化——的形式已然明朗,而下半场的关键在于更高程度的智能化,其中的高级辅助驾驶(ADAS)和自动驾驶则是重中之重。

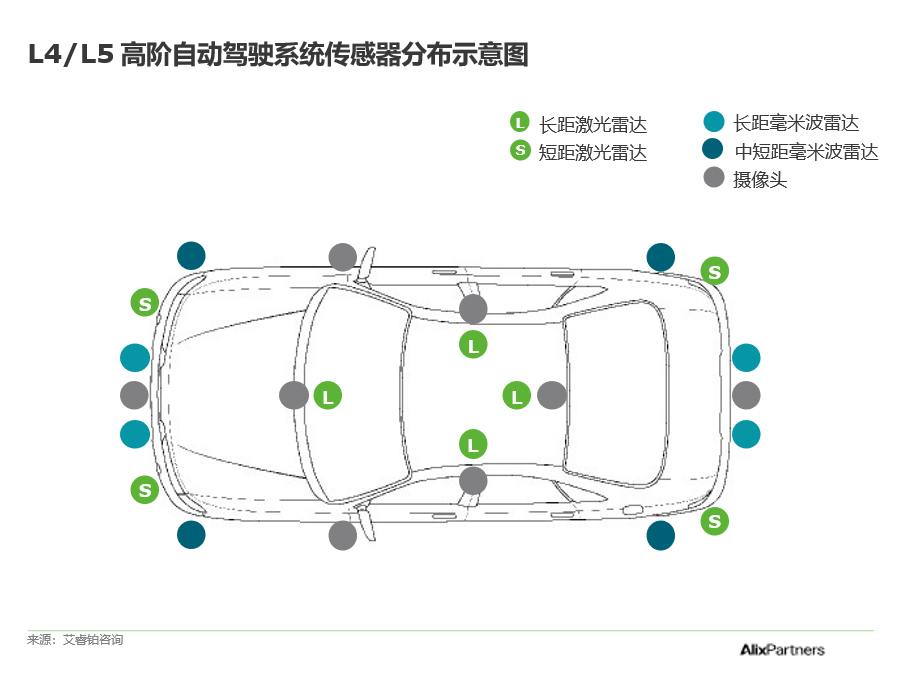

根据艾睿铂《2022年全球汽车市场展望》,车载激光雷达是中高阶ADAS系统中不可或缺的一环:尽管在雨雪天气表现欠佳,但在良好的道路及天气环境中,激光雷达具备的高分辨率、高刷新率、以及优秀的探测距离等特性使其能帮助车辆准确识别周边环境。当下各家主机厂及一级供应商发布的高阶ADAS方案中都采用了起码1个激光雷达,而更高阶的L4+级别方案则可能使用4-8个之多(图1)。

中国激光雷达企业在全球市场占有举足轻重的地位

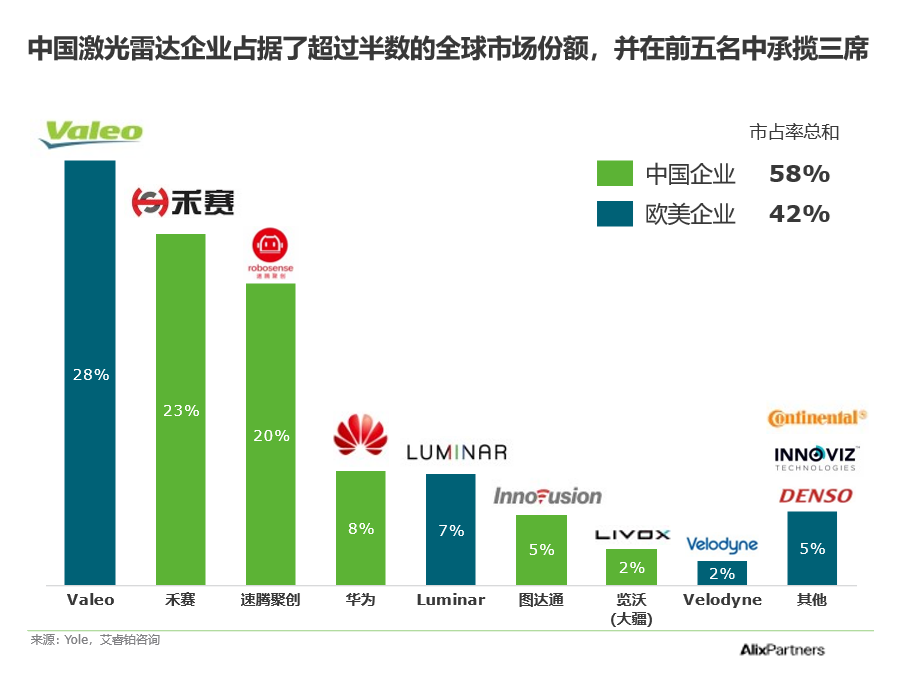

得益于中国消费者和广阔的中国市场,中国激光雷达企业在全球市场上占有举足轻重的地位。据艾睿铂《2022年全球汽车市场展望》分析,在2022年,中国企业在车载激光雷达细分市场的全球市场占有率已经达到58%以上(图2)。

我们认为,中国激光雷达市场蓬勃发展的主要原因有:

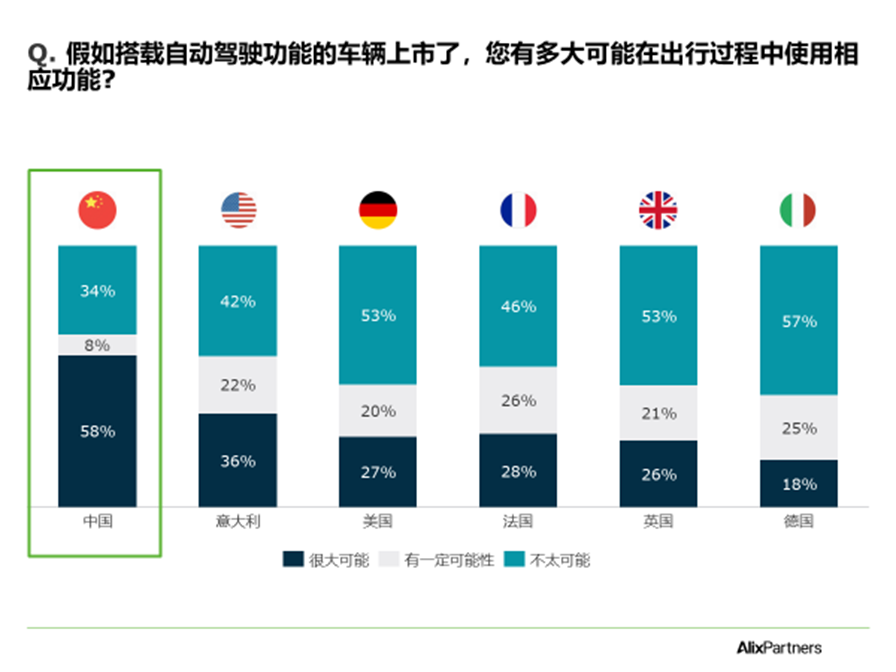

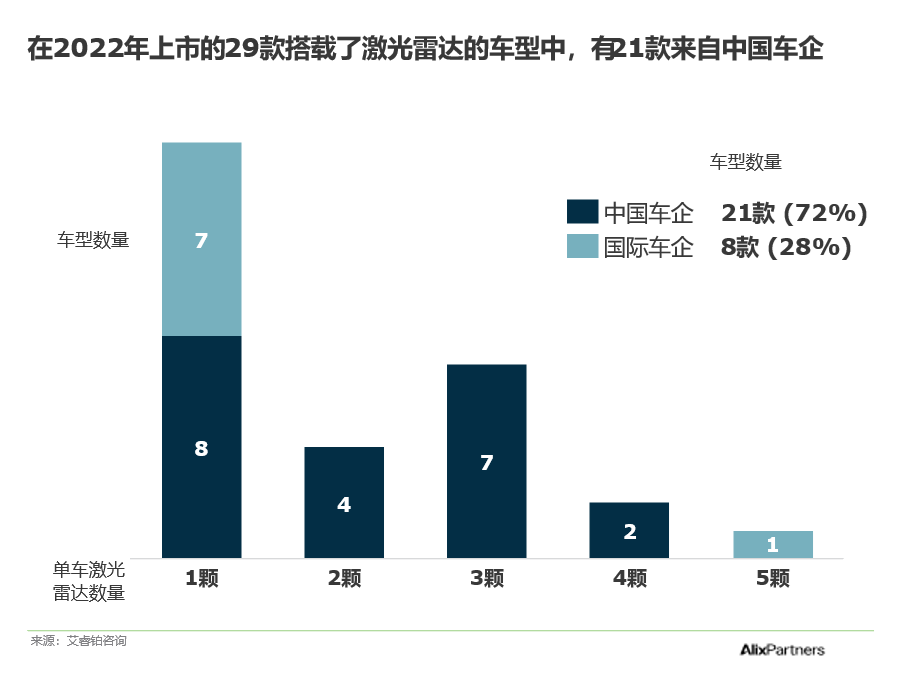

1. 中国消费者对新技术极高的接受程度让中国车企更愿意尝试新技术以实现差异化。艾睿铂《2021年全球消费者对ADAS及自动驾驶的调查报告》显示,中国消费者相较于其他地区消费者对汽车新技术有着更高的接受程度(图3)。基于对本土消费者的深刻理解,中国车企(特别是造车新势力)也做出了很好地回应——许多中国汽车品牌开始寻求以智能或丰富的配置作为卖点——以期形成品牌或产品的差异化。激光雷达无疑是最具有卖点的配置之一。2022年全球上市且搭载激光雷达的车型中,中国品牌占据大多数(图4)。

2. 国产激光雷达低廉的价格和快速开发支持更受中国车企的青睐。在产品导入周期与研发上,中国激光雷达企业有更快的需求响应速度。海外主流激光雷达生产商从早期样件到量产的规划时间均超过两年;相比之下,中国激光企业相应的产品导入周期更短,量产启动时间节点更靠前。更短的研发周期间接的带来了更低廉的价格。因此,国产激光雷达对中国车企,特别是造车新势力,具有巨大的吸引力——调查显示,研发速度和价格是国产汽车品牌在ADAS领域最在意的供应商选择标准之一(图5)。

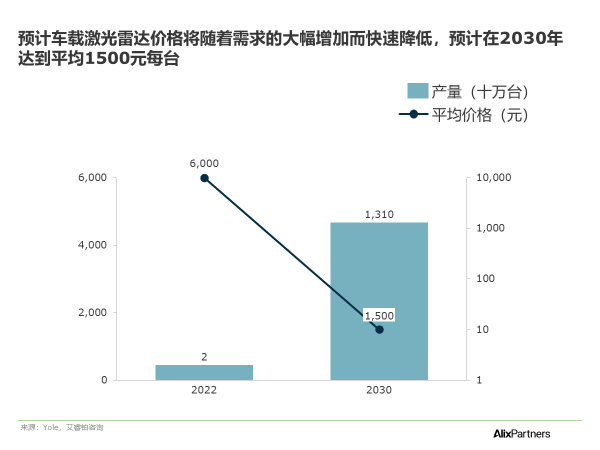

3. 庞大的需求端使得中国激光雷达企业在规模效应下与竞争者相比具有成本优势。根据艾睿铂《2022年全球汽车市场展望》,单个激光雷达的平均成本正随着出货规模快速降低(图6) 。得益于光学模块设计的集成化,在规模效应和产业链集群的加持下,使得中国激光雷达的成本优势不断提升。禾赛科技招股书显示,其2022年前九个月毛利率在44%左右[DS1] ,远超海外竞争者。

我们认为,中国激光雷达企业已经打通了商业化之路,进入了发展的良性循环——中国消费者对待新技术的友好态度促使中国车企对激光雷达量产上车充满热情,国产激光雷达相对低廉的价格和对国产车企快速迭代开发的支持为其赢得了大量订单,从而形成可观的激光雷达出货规模进一步将成本降低;怀揣更健康的财务数字,国产激光雷达企业可以向更深层次的技术进发。

由于地缘政治的变化,近期许多国家开始对关键技术进行出口管制以保证其领先地位。车载激光雷达技术进入《中国禁止出口限制出口技术目录》并不意外。

技术出口禁令在短期内冲击不大,但中长期海外投资和扩张会受一定的影响

短期而言,激光雷达技术出口禁令对销量不会有影响。根据《中国技术进出口管理条例》的规定,“技术出口是指从中华人民共和国境内向中华人民共和国境外,通过贸易、投资或者经济技术合作的方式转移技术的行为,包括专利权转让、专利申请权转让、专利实施许可、技术秘密转让、技术服务和其他方式的技术转移。技术出口实行清单管理,主管部门制定、调整并公布禁止或者限制出口的技术目录。属于禁止出口的技术,不得出口。属于限制出口的技术,实行许可证管理;未经许可,不得出口”简而言之,所谓出口限制,限制的是技术,而非产品。从供给侧而言,只要不涉及技术授权或转让,我们不认为此次技术出口禁令短期内会直接阻碍国内激光雷达企业的产品的海外销售业务。从需求侧出发,海外OEM更加依赖技术能力较强的一级供应商供应商来完成ADAS系统的整合,中国激光雷达企业在此合作关系中更多是纯粹的产品供应关系而非联合技术开发,所以基本不受该禁令的限制。

但中长期而言,首先,中国激光企业的海外扩张(包括研发中心或生产线)可能面对一定阻力。车企通常要求供应商在工厂附近设立产线和研发中心。对于在海外有车载业务的中国激光雷达企业,如果海外车企客户提出此类要求,那无疑会影响业务的实际落地。我们建议相关公司提前做好预案,与相关部门加强沟通,以符合监管部门的规定和审批。

其次,来自境外投资及收购的机会可能会减少。自动驾驶相关的初创公司——特别是激光雷达相关公司——近年来是海外投资者较为看重的领域。因此,由于技术出口禁令的存在,相应技术的转让和投资收购监管相对会变得复杂,境外投资者对中国激光雷达企业进行投资的兴趣可能会大幅降低,进而影响估值和初创公司的发展。当然,和互联网等重度依赖外币投资的行业不同,国内智能汽车产业链中的投资更多由本土资本主导。

最后,海外客户可能会开始审视自身ADAS供应体系对中国的依赖度。从成本与利润率角度出发,海外OEM和一级供应商无疑非常希望与中国激光雷达企业进行合作,但技术出口禁令的出台可能会使其重新审视自身供应链的风险,对潜在合作变得更加审慎。这是否意味着进一步的技术壁垒或者供应链分化,让我们拭目以待。

总的来说,随着成本的下降,激光雷达正在成为L4+和 L3 及以下 ADAS 系统的关键要素。由于中国的消费趋势以及中国供应商灵活且经济高效地满足 OEM 需求的能力,中国公司成为市场份额的新兴领导者。中国政府提出的激光雷达出口管制短期影响不大,但可能对海外投资和扩张产生长期影响。